La Ley de Presupuestos Generales del Estado (PGE) para 2021 ha establecido la disminución de los límites hasta ahora vigentes de aportación y deducción a planes de pensiones individuales (PPI).

En territorio común, el límite máximo conjunto de reducciones por un mismo contribuyente por todas sus aportaciones a los sistemas de previsión social (planes de pensiones individuales-PPI, Planes de Previsión Asegurados-PPAs, planes de pensiones de empleo-PPE, planes de previsión social empresarial-PPSE y mutualidades de previsión social), que hasta 31/12/2020 ascendía la menor entre 8.000 euros anuales o el 30% de los rendimientos netos de trabajo y de actividades económicas, ha disminuido y ha quedado establecido en la menor de las cantidades siguientes:

- El 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos en el ejercicio.

- 2.000 euros anuales.

Ese nuevo límite de deducción de 2.000 euros podrá incrementarse en hasta 8.000 euros adicionales por contribuciones del empleador a favor del empleado a instrumentos de previsión social empresarial.

¿Qué consecuencias tendrá esta disminución del límite de aportación y deducción a planes de pensiones?

Esta reducción va a producir que aquellas personas que vinieran aportando más de 2.000 euros anuales, tengan que reducir sus aportaciones a planes de pensiones y buscar otras opciones.

Es importante tener controlado este ajuste a los nuevos límites, especialmente en el caso de que se estén realizando aportaciones periódicas, verificando con la/s entidad/es gestora/s de plan/es de pensiones el nuevo importe y, si fuera necesario, haciendo un ajuste automático de la aportación periódica para que a final de año la suma de todas ellas no supere los límites de aportación.

Si aun así se excediesen los límites, el excedente deberá ser retirada antes de 30 de junio del año siguiente con cargo a al derecho consolidado del partícipe. La rentabilidad imputable al exceso de aportación acrecerá al patrimonio del fondo de pensiones si fuese positiva, y será de cuenta del partícipe si fuese negativa. El participe tendrá una sanción del 50% de la cantidad que supere el límite de 2.000 euros si no retira lo aportado de más antes del 30 de junio del año siguiente.

La reducción de los límites de deducción y aportación a planes de pensiones no supone en absoluto que se haya de reducir el importe de lo que ahorramos anualmente para nuestra jubilación. Existen otros productos que son excelentes instrumentos complementarios a los PPI para el ahorro jubilación. Es el caso de los fondos de inversión.

Fiscalidad de Fondos de inversión frente a la de planes de Pensiones

Los fondos de inversión no tienen una peor fiscalidad que los planes de pensiones, sino una fiscalidad diferente:

Pese a que la terminologia utiliza del termino "Exempt " para referirse a las plusvalias de P.de Pensiones y "Taxable" para las de Fondos de Inversión, en ambos casos hay diferimiento fiscal al momento del rescate.

Considerando todo el ciclo de vida del ahorro de una persona (incluyendo la fase de ahorro o acumulación y la de des acumulación o rescate) los planes de pensiones no son técnicamente productos fiscalmente incentivados, sino productos con fiscalidad diferida. Se benefician en el corto plazo de la deducción de las aportaciones que se realizan, pero difiriendo al momento de cobro de las prestaciones la sujeción al impuesto. Por lo tanto, una fiscalidad con tendencia neutra, cuyo mayor o menor impacto dependerá del nivel de ingresos tanto durante la etapa activa (cuando se realizan aportaciones) como en el momento de cobro.

Los fondos de Inversión son una excelente elección, y “combinan” muy bien con los planes de pensiones, para una persona que desea ahorrar para complementar su pensión de jubilación

Estos son algunos motivos:

- No existen límites para las aportaciones en los fondos de inversión, por lo que pueden ser una interesante vía de canalización del ahorro que excede del límite de aportación para planes de pensiones.

- Los traspasos entre fondos de inversión están exentos fiscalmente, por lo que solo se tributaría en caso de rescate. Un ahorrador puede moverse entre fondos de inversión para ir adaptando el perfil de riesgo de su ahorro a sus necesidades, en función de aspectos como el horizonte temporal que resta hasta su jubilación, sin ningún tipo de impacto fiscal hasta el momento de rescatar la inversión.

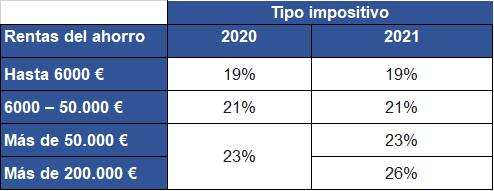

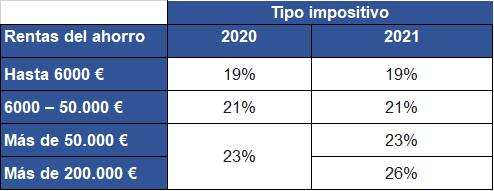

- Los rescates de estos productos se integrarán en la base imponible del ahorro del IRPF y solo se tributará en caso de haberse generado plusvalías a unos tipos que variarán en función el importe de esa plusvalía (diferencia entre valor de adquisición y de venta):

- La mayoría de los fondos de inversión permite realizar aportaciones periódicas, con la periodicidad que desee el partícipe. Esta modalidad de aportación es más conveniente que la aportación única, ya que diversifica a lo largo del tiempo el valor al que se compran participaciones en el fondo (diversifica el riesgo).

- Tienen una liquidez diaria, por lo que se pueden rescatar en cualquier momento, sin necesidad de justificar ninguna causa excepcional de liquidez para el rescate.

- Existe una amplia gama de fondos que invierten en todo tipo de activos, para que cualquier ahorrador, en función de cuales sean sus circunstancias y su horizonte temporal hasta la jubilación pueda encontrar un producto adecuado. El perfil de riesgo será tanto más conservador cuanto más próximo esté en el tiempo la jubilación.

Existen clases de Fondos muy innovadores adaptados a los nuevos tiempos y a cada tipo de ahorrador

A modo de ejemplo:

- Aquellos que siguen criterios y estrategias de inversión sostenible (medioambientales, sociales y de gobierno corporativo) que te permiten ahorrar poniendo tu granito de arena para mejorar el mundo.

- Fondos de inversión temática o megatendencias que invierten en una serie de negocios o industrias que tienen un crecimiento superior a la media, ya que se apoyan en fuerzas del cambio económicas, sociales, tecnológicas o demográficas.

- Fondos solidarios que ceden parte de la comisión cobrada a iniciativas y proyectos solidarios

- EFTs ( fondos cotizados)

- Fondos perfilados (fondos que invierten en fondos de inversión) y carteras gestionadas

El caso de Montserrat

Montserrat tiene 45 años, esta separada y tiene un hijo, y es responsable territorial de ventas de una compañía tecnológica. Tiene un buen salario y quiere atar bien su jubilación. Como sabe que su pensión muy probablemente será menor que su salario previo a jubilación, viene aportando anualmente 4.500 euros a un plan de pensiones (a razón de 375 euros mensuales).

Se acaba de encontrar con que el nuevo límite máximo de aportación y deducción a PPI de 2.000 euros está por debajo de la aportación que habitualmente venía haciendo. Esta es la decisión que ha tomado Montserrat, asesorada por su gestor: