Las aportaciones anuales que un partícipe de un plan de pensiones puede realizar de manera conjunta a todos sus planes está limitada por ley, a un importe de 8.000 euros anuales hasta el ejercicio fiscal 2020 y a 2.000 euros a partir del ejercicio fiscal 2021.

Además, la cantidad máxima que puede desgravarse en cada ejercicio fiscal está también topada para el ejercicio 2020 a la menor de las siguientes cantidades:

- 8.000 euros.

- El 30% de los rendimientos netos del trabajo y actividades económicas.

A partir del año 2021, la cantidad máxima que puede desgravarse se reduce y será la menor de las siguientes cantidades:

- 2.000 euros.

- El 30% de los rendimientos netos del trabajo y actividades económicas.

Es importante tener en cuenta estos límites. En caso de ser excedidos deberá procederse de la siguiente manera:

- Si el límite que se excede es el de aportación anual, deberás retirar las aportaciones que sobrepasan el límite antes de junio del año siguiente al que se produce el exceso. Si sobrepasa esta fecha, se aplicará una sanción que asciende al 50% del importe excedido. La devolución se realiza con cargo a los derechos consolidados del partícipe. Si esos derechos que han supuesto exceso han generado rentabilidad positiva, ésta incrementa el patrimonio del fondo. Si han generado rentabilidad negativa, será el partícipe quien deberá compensarla.

- En el caso de que se exceda el límite fiscal y por tanto la aportación no se puede deducir íntegramente, el exceso se podrá emplear en reducir la base imponible de los siguientes cinco ejercicios con el mismo límite.

Es conveniente que las aportaciones no excedan el límite de desgravación, pues podrían quedarse sin ventaja fiscal y en el momento del rescate sí estarían sujetas a tributación. Podríamos planificar, si queremos ahorrar más allá del límite que podemos desgravar en planes de pensiones, aportar el exceso a otros productos de ahorro como fondos de inversión.

Aportaciones a favor del cónyuge

De manera adicional, es posible realizar aportaciones a favor del cónyuge si éste no obtiene rendimientos netos del trabajo ni de actividades económicas, o los obtiene en cuantía inferior a 8000 euros anuales. El límite anual de estas aportaciones hasta el ejercicio fiscal 2020 ha sido de 2.500 euros. A partir de 2021, ese limite anual de aportación se ha reducido a 1.000 euros.

Las aportaciones a favor del cónyuge son adicionales a las del aportante

Hay que destacar que aunque la aportación se realice en el plan de pensiones del cónyuge, quien lo declarará fiscalmente y podrá desgravarse el importe es el aportante.

¿Dónde figuran las aportaciones en la declaración?

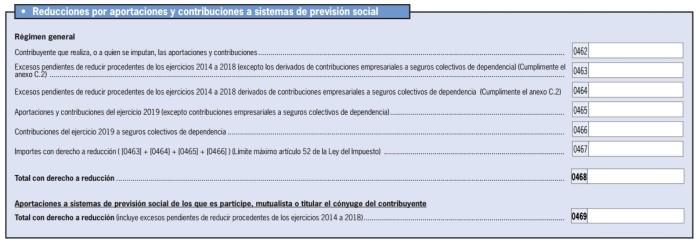

Las aportaciones a planes de pensiones se incorporan dentro del apartado de reducciones de la base imponible, concretamente en el epígrafe “Reducciones por aportaciones y contribuyentes a sistemas de previsión social”.

Las aportaciones propias se incorporan en la casilla 465. También en este apartado se podrán incluir los excesos pendientes de los 5 ejercicios fiscales anteriores (casilla 463).

Las aportaciones del declarante a favor de su cónyuge quedarán registradas en la casilla 469.

Para proceder a la cumplimentación de las aportaciones a favor del cónyuge, se abrirá una ventana emergente en la que se deberá consignar el importe de las aportaciones. Esta ventana nos recuerda que el máximo anual que se podrá aportar en 2020 es de 2.500 euros ( 1.000 euros a partir de 2021) y la condición de que el cónyuge a favor del que realizamos las aportaciones no podrá tener rendimientos netos del trabajo ni de actividades económicas que excedan los 8.000 euros anuales.

A continuación mostramos una imagen del modelo de la Declaración de la Renta 2019 donde se muestran las casillas mencionadas: