El impuesto de plusvalía municipal se abona a los ayuntamientos cuando el contribuyente vende, hereda o recibe en donación una vivienda.

En una reciente Sentencia de 26 de octubre de 2021, publicada el 3 de noviembre , el Tribunal Constitucional ha declarado inconstitucional y nulo el método que se utiliza para calcular la base imponible del impuesto de plusvalía municipal, es decir, la cuantía sobre la que se aplica.

La decisión afecta a todas las operaciones de compraventa firmadas a partir de la Sentencia y a los recursos sobre el pago de este impuesto que están aún pendientes de resolución. Ha habido un breve periodo de vacío legal, durante el que los que han vendido un inmueble no habrán de pagar el tributo. Esta no exigibilidad del impuesto se ha mantenido hasta la entrada en vigor de la nueva ley aprobada por el Consejo de Ministros, el pasado 10 de noviembre de 2021, y que ha establecido el nuevo sistema de cálculo.

El argumento de nulidad esgrimido por el Constitucional en la nueva Sentencia es que el cálculo de la base imponible se hacía con unos parámetros fijos, que no siempre respetaban la plusvalía realmente obtenida, por ello los declara nulos.

La Sentencia considera que estas normas son inconstitucionales por el hecho de establecer “un método objetivo de determinación de la base imponible del Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana que determina que siempre haya existido aumento en el valor de los terrenos durante el periodo de la imposición, con independencia de que haya existido ese incremento y de la cuantía real de ese incremento”. El Supremo considera que el gravamen atenta contra el principio de “capacidad económica”, garantizado por el artículo 31 de la Constitución.

En 2017, en una serie de pronunciamientos, el Tribunal Constitucional sentencio que no se debía cobrar el impuesto en caso de pérdidas de valor del inmueble, es decir, si no ha habido incremento de valor en el precio del inmueble. En otra Sentencia de 31 de octubre 2019, el alto Tribunal dictaminó que tampoco podía cobrarse cuando, aun habiendo ganancias en la venta de un inmueble, estas eran inferiores a lo que se tenía que pagar según lo fijado por el impuesto, lo que resultaba “contrario a los principios de capacidad económica y no confiscatoriedad de los tributos”.

Con esta nueva resolución de 2021 los ayuntamientos están expuestos a tener que devolver todas las cuantías que habían sido impugnadas, pendientes de resolución, ya estuviera la reclamación planteada por vía administrativa o judicial.

La nueva sentencia afectará a todas aquellas operaciones firmadas a partir de ahora o los casos que ya estén recurridos. Pero no tendrá efectos retroactivos para las situaciones en las que ya no haya posibilidad de presentar recurso o cuando los recursos fueron rechazados en firme en el pasado.

Además, esta Sentencia del Constitucional deja sin efecto el plazo de 4 años para modificar una autoliquidación presentada, cuando se alegue como causa esta Sentencia. Por lo tanto, la resolución priva del derecho a reclamar a todos los contribuyentes que no hayan iniciado ya una reclamación en relación a este impuesto, aunque se encontrasen dentro de ese plazo legal de cuatro años.

El vacío legal entre la fecha de declaración de la inconstitucionalidad del método de cálculo (26 de octubre) y la entrada en vigor de la ley con el nuevo método de cálculo (10 de noviembre), beneficiará a quienes hayan vendido un inmueble en ese periodo de tiempo y a los que hayan vendido recientemente y estén en plazo para presentar una autoliquidación.

¿Cómo era el antiguo método de cálculo de la plusvalía que se ha declarado inconstitucional?

Se multiplicaba el valor catastral del suelo por el número de años en que se ha tenido en propiedad la vivienda. A esta cifra se le aplicaba un porcentaje anual correspondiente, que dependía del Ayuntamiento de la localidad en la que se encuentre el terreno, y que no podía exceder los siguientes límites

- 3,7% en caso de un periodo entre uno y cinco años;

- 3,5% en caso de un periodo de hasta 10 años;

- 3,2 % en caso de un periodo de hasta 15 años,

- 3% en caso de un periodo de hasta 20 años:

Al importe que resultaba de la anterior operación, se le aplicaba el tipo impositivo, que no solía ser del 30% y que no podía supera este porcentaje.

¿Cómo es el nuevo método de cálculo de la plusvalía municipal que ha regulado el Gobierno para adaptarlo a la Sentencia del TC?

El contribuyente podrá elegir entre dos métodos de cálculo. Podrá optar por el que menos importe suponga entre estas dos formas:

- El cálculo según el valor catastral.

- O bien, optar por la plusvalía real si le conviene más.

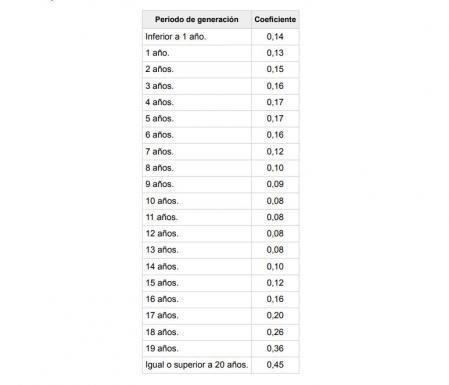

El primer método de cálculo tiene más relación con la vigente anteriormente, con una plusvalía objetiva. Se tendrán en cuenta los años que han transcurrido desde la adquisición hasta la transmisión. Según ese número de años, se deberá consultar una tabla de valores que serán actualizados cada año por Hacienda y que definirá un multiplicador que se aplicará al valor catastral del terreno. Por ejemplo, el terreno de un inmueble que se tenía desde hace 5 años se multiplicará por 0,17.

Esta es la tabla:

Los ayuntamientos tendrán además un margen del 15% para reducir el catastro y ajustarlo más a la realidad inmobiliaria de su zona.

El segundo método de cálculo es según la plusvalía real. Es decir, la diferencia entre el precio al que se ha comprado y vendido. Si se ha adquirido un piso por 150.000 euros y se vende por 200.000, se gravarán como base los 50.000 euros de ganancia. Supongamos que, en el momento de la venta, el valor catastral es de 80.000 euros, de los que 50.000 representan el valor del suelo (62,5% del total) y 30.000 el de la construcción.

A efectos de la plusvalía real, el incremento del valor será el resultado de aplicar a la plusvalía el porcentaje que representa el valor catastral del suelo sobre el valor catastral total ( en este caso, un 62,5%). Es decir, el incremento del valor que se le imputará al contribuyente será el 62,5% de 50.000 euros: 31.250 euros".

Otro aspecto importante que introduce la nueva norma, es que también estarán sujetos al impuesto quienes transmitan una vivienda en un plazo de menos de un año desde que la adquirieron. El objetivo es evitar operaciones especulativas.

La plusvalía municipal: cuánto deberé pagar si vendo o heredo una vivienda