En el ciclo de vida de un plan de pensiones se aprecian tres fases claramente diferenciadas: aportación, inversión y rescate. Aportación y rescate se refieren a hechos más puntuales mientras que la inversión puede demorarse durante décadas y es una fase en la que es muy importante adecuar el tipo de activos en los que posicionamos el ahorro para tratar de maximizar la rentabilidad sin exceder el nivel de riesgo que podemos permitirnos asumir en cada momento.

En esta ocasión queremos centrarnos en la fase de rescate cuya importancia es en ocasiones subestimada. Cuando un partícipe de un plan de pensiones va a proceder con su rescate, debe tener en cuenta diversas consideraciones, especialmente de índole fiscal. Pero vamos por partes.

¿Cuándo se puede solicitar el rescate de un plan de pensiones?

Solo se puede acceder al ahorro depositado en un plan de pensiones si acaece alguna de las contingencias o supuestos excepcionales de liquidez contemplados en el Reglamento:

Contingencias

- Jubilación: puede ser a edad ordinaria, anticipada o diferida. Además, si las especificaciones del plan lo contemplan, la contingencia de jubilación puede anticiparse en caso de verse afectado por un ERE o a partir de los 60 años si se causa baja en la Seguridad Social y no se acreditan los requisitos de acceso a la pensión de jubilación.

- Incapacidad laboral: Se refiere a la incapacidad laboral total y permanente para la profesión habitual, o absoluta y permanente para todo trabajo, y la gran invalidez, determinada conforme a lo establecido en el régimen que corresponda de Seguridad Social.

- Situaciones de gran dependencia y dependencia severa.

- Fallecimiento, generándose derechos a favor de herederos o beneficiarios específicamente designados.

Supuestos excepcionales de liquidez

- Enfermedad grave.

- Desempleo de larga duración.

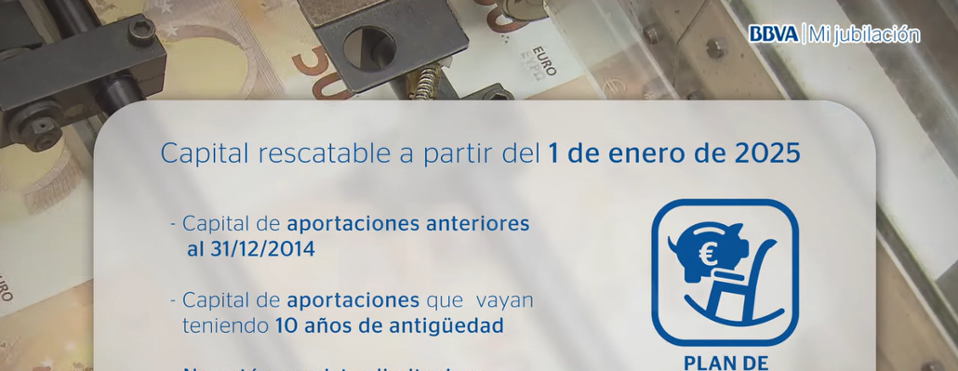

- Liquidez por antigüedad de las aportaciones: este supuesto será recogido en la próxima reforma del Reglamento de Planes y Fondos de Pensiones y permitirá desde 1 de enero de 2025 solicitar el reembolso de participaciones con una antigüedad mínima de 10 años.

¿De qué formas se puede cobrar un plan de pensiones?

Existen cuatro opciones de cobro:

- En forma de capital: El beneficiario percibe el importe total del plan en un cobro único. Puede ser de cobro inmediato (al producirse la contingencia), o diferido a una fecha posterior señalada por el beneficiario.

- En forma de renta: Las rentas pueden ser de distintos tipos: rentas aseguradas temporales o vitalicias, de cuantía y duración garantizada, o bien rentas financieras cuya cuantía o duración no están garantizadas sino que dependen de la evolución del valor y rentabilidad del fondo de pensiones. Las rentas pueden revertir a otros beneficiarios en caso de muerte del perceptor.

- En forma mixta: como combinación de un capital y una renta.

- En disposiciones: El beneficiario decide libremente las fechas y cuantías de los cobros, sin una periodicidad determinada. El derecho económico pendiente de cobro también varía en función de la evolución del valor del fondo y su rentabilidad.

¿Cómo tributa el rescate de un plan de pensiones?

Con independencia de la contingencia o supuesto excepcional de liquidez que genere el derecho, el rescate de un plan de pensiones tributa en IRPF integramente como rendimientos del trabajo.

De manera transitoria, los rescates en forma de capital de participaciones con antigüedad 31/12/2006 o anterior están bonificadas con una reducción fiscal del 40%, tributando solo por el 60% restante. Para contingencias acaecidas desde 1 de enero de 2015, el plazo para aplicar esta reducción es de 2 ejercicios fiscales. Para contingencias acaecidas entre 2011 y 2014, el plazo es de 8 ejercicios fiscales. Para contingencias acaecidas en 2010 y con anterioridad, el plazo expiró el 31 de diciembre de 2018.

La reducción será del 50% para las prestaciones percibidas en forma de capital por personas con discapacidad de los sistemas de previsión social constituidos a su favor. Además, para los partícipes acogidos a este régimen especial para personas con discapacidad, el rescate en forma de rentas estará exento de tributación hasta un máximo de 3 veces el IPREM.

Fiscalidad en caso de fallecimiento

La contingencia de fallecimiento no tiene consideraciones fiscales más allá de las que aplican al resto. Los herederos o beneficiarios tributarán exclusivamente en IRPF (no está sujeto al Impuesto de Sucesiones) como rendimientos del trabajo, con la ventaja de poder diferir la tributación a un momento futuro, dado que no hay obligación alguna de rescatar en fecha de fallecimiento, pudiendo permanecer en el plan de forma indefinida como beneficiarios.

Además, los herederos o beneficiarios podrán aplicar la reducción del 40% en rescate en forma de capital de participaciones anteriores a 31 de diciembre de 2006. Dispondrán de dos ejercicios fiscales a contar desde aquel en el que se produce el fallecimiento del titular para ejercer este derecho.

Consejos previos al rescate de un plan de pensiones

- En primer lugar, es esencial plantearse si necesitamos disponer del plan. No existe obligación de rescatarlo al producirse cualquiera de las contingencias, pudiendo mantener el ahorro invertido, realizar traspasos entre planes (solo en el caso de planes de pensiones individuales y del sistema asociado) y, sobre todo, continuar realizando aportaciones y desgravándose por ellas.

- En caso de optar por rescatarlo, es importante evitar, en la medida de lo posible, hacerlo en forma de capital, dado que es generalmente la forma fiscalmente más ineficiente, puesto que concentra el impacto fiscal en un mismo ejercicio, provocando que se acabe tributando a un tipo marginal muy elevado.

- Rescates en forma de rentas, temporales o vitalicias, diluyen el impacto fiscal en diversos ejercicios y, además, tienen otra ventaja: servir más fielmente al verdadero objetivo de un plan de pensiones, que no es otro que el de complementar mes a mes el importe procedente de la pensión pública de jubilación.

- Empieza rescatando los planes invertidos en activos más conservadores, con menor expectativa de rentabilidad, y mantén en cartera, si lo consideras apto para tu perfil de riesgo, planes con un grado más de riesgo pero que te ofrezcan una rentabilidad más alta en el medio plazo. Recuerda que la jubilación es una etapa que se puede extender más de dos décadas y tu ahorro debe seguir luchando contra la inflación.

Si quieres estimar la forma de cobro más adecuada en tu caso, accede al simulador de cobro de planes de Mi Jubilación.