Deducciones Autonómicas IRPF en Madrid

Estas son las deducciones autonómicas por adquisición o arrendamiento de vivienda habitual en la CCAA de Madrid, aplicables sobre la cuota autonómica:

1. Deducción por gastos derivados del arrendamiento de viviendas

Esta deducción asciende al 10% de las cantidades satisfechas en 2023 por los contribuyentes que tengan inmuebles arrendados como vivienda, siempre que esas cantidades correspondan a alguno de los siguientes conceptos vinculados a tales arrendamientos:

- Gastos de reparación y conservación.

- Gastos de formalización de contratos de arrendamiento.

- Primas de seguros por daños e impagos.

- Obtención de certificados de eficiencia energética.

El límite máximo de esta deducción es de 154,65 euros, tanto en tributación individual como en conjunta, con independencia del número de inmuebles arrendados.

No se requiere que el inmueble se encuentre arrendado en el periodo impositivo en que se producen los gastos incluidos en la deducción. Se ha de acreditar la situación de expectativa de alquiler del inmueble que origina los gastos.

2. Deducción por el pago de intereses de préstamos para la adquisición de vivienda por jóvenes menores de treinta años

La deducción es del 25% de los intereses satisfechos durante el período impositivo por préstamos hipotecarios obtenidos para la adquisición de la vivienda que constituya o vaya a constituir la vivienda habitual del contribuyente. El límite máximo de esta deducción es de 1.031 euros, tanto en tributación individual como en tributación conjunta.

Para la aplicación de esta deducción se requiere que la adquisición de la vivienda habitual y la propia formalización del préstamo hayan tenido lugar a partir del 1 de enero de 2023, y que los contribuyentes tengan una edad inferior a 30 años.

3. Deducción por adquisición de vivienda habitual por nacimiento o adopción de hijos

La cuantía total de la misma es del 10% del precio de adquisición de viviendas adquiridas por contribuyentes como consecuencia del nacimiento o adopción de hijos.

La base de la deducción estará integrada exclusivamente por aquellas cantidades destinadas a satisfacer el importe real de adquisición de la vivienda, más los gastos y tributos inherentes a dicha adquisición, tales como impuestos directos e indirectos, registro, notario, etc.

El importe total de la deducción se prorrateará por décimas partes y se aplicará en el periodo impositivo en que se produzca la adquisición y en los nueve siguientes. El límite máximo anual de la deducción son 1.546,50 euros, tanto en tributación individual como conjunta.

Para la aplicación de esta deducción se requiere que:

- La vivienda adquirida constituya o vaya a constituir la vivienda habitual de la unidad familiar del contribuyente.

- Que la adquisición de la vivienda se produzca a partir de 1 de enero de 2023.

- Que la suma de la base imponible general y la base del ahorro del contribuyente, junto con la correspondiente al resto de miembros de su unidad familiar, suma de las casillas [0435] y [0460] de la declaración, no supere la cantidad correspondiente a multiplicar por 30.930 euros el número de miembros de dicha unidad familiar.

- La vivienda deberá además ser adquirida en los tres años siguientes, contados de fecha a fecha, desde que se produzca el nacimiento o adopción de un hijo del contribuyente por el que tenga derecho a la aplicación del mínimo por descendientes en el ejercicio en el que tenga lugar dicha adquisición y habitarse efectivamente en el plazo de doce meses desde tal adquisición.

4. Deducción por arrendamiento de la vivienda habitual

Esta deducción en la CCAA de Madrid es del 30% de las cantidades satisfechas por el arrendamiento de la vivienda habitual en el período impositivo. El límite máximo de deducción será de 1.237,20 euros, tanto en tributación individual como en conjunta.

Las cantidades que satisfaga el cónyuge que no figura en el contrato de arrendamiento no dan derecho a dicha deducción por no ser arrendatario, con independencia de cuál sea el régimen económico matrimonial.

Los requisitos para la aplicación de la deducción son los siguientes:

- El contribuyente debe tener menos de 35 años de edad a la fecha de devengo a 31 de diciembre. No obstante, la deducción podrá aplicarse también si el contribuyente tiene más de 35 años y menos de 40 años siempre que, durante el periodo impositivo, se haya encontrado en situación de desempleo y haya soportado cargas familiares.

Se entenderá que el contribuyente se ha encontrado en situación de desempleo cuando haya estado inscrito como demandante de empleo en las Oficinas de Empleo de la Comunidad de Madrid al menos 183 días dentro del período impositivo.

Se entenderá que el contribuyente ha soportado cargas familiares cuando tenga al menos dos familiares, ascendientes o descendientes, a su cargo (aquellos por los que tenga derecho a la aplicación del mínimo por ascendientes o descendientes).

- La suma de las base imponible general y base del ahorro del contribuyente no podrá superar 26.414,22 euros en tributación individual o 37.322,20 euros en tributación conjunta. Además, la suma de las bases imponibles general y del ahorro de todos los miembros de la unidad familiar de la que el contribuyente pueda formar parte no podrá ser superior a 61.860 euros.

- Las cantidades abonadas por el arrendamiento de la vivienda habitual deben superar el 20% de la suma de bases imponibles general y de ahorro del contribuyente.

- El contribuyente debe estar en posesión de una copia del resguardo del depósito de la fianza en la Agencia de Vivienda Social de la Comunidad de Madrid formalizado por el arrendador, o bien poseer copia de la denuncia presentada ante dicho organismo por no haberles entregado dicho justificante el arrendador.

- El contribuyente en el momento en que manifieste su intención de aplicar esta deducción autonómica deberá, como arrendatario, haber liquidado el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados derivado del arrendamiento de la vivienda, salvo que no esté obligado a presentar autoliquidación.

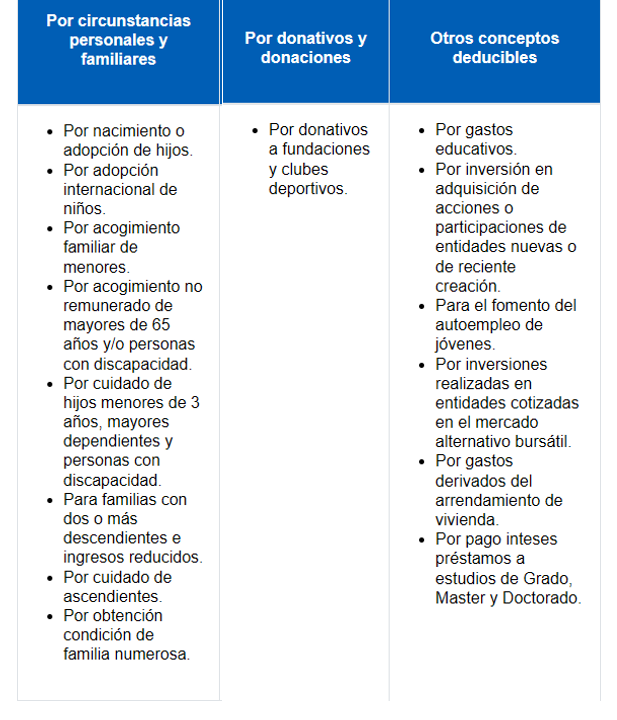

Otras deducciones autonómicas en Madrid:

Deducciones Autonómicas IRPF en Cataluña

Estas son las deducciones autonómicas aplicables en Cataluña, por adquisición o arrendamiento de vivienda habitual:

1. Tramo autonómico de la deducción por inversión en vivienda habitual

Para los contribuyentes a los que sea aplicable el régimen transitorio de la deducción por inversión en vivienda habitual el porcentaje en el tramo autonómico para los residentes en la CCAA de Cataluña es el 7,5% con carácter general.

Si se trata de las obras de adecuación de la vivienda habitual de personas con discapacidad la deducción autonómica será del 15%.

Para los contribuyentes que adquirieron su vivienda habitual antes del 30 de julio de 2011 o satisficieron cantidades para la construcción de la vivienda habitual antes de dicha fecha (no incluye la rehabilitación ni la ampliación de la vivienda habitual) se les aplica un porcentaje incrementado del 9% cuando se encuentren en alguna de las situaciones siguientes:

- Tener 32 o menos años de edad a la fecha de devengo del impuesto (normalmente, el 31 de diciembre).

- Haber estado en el paro durante 183 días o más durante el ejercicio.

- Tener un grado de discapacidad igual o superior al 65%.

- Formar parte de una unidad familiar que incluya por lo menos un hijo.

Para poder beneficiarse del porcentaje del 9% de deducción, es necesario que la base imponible total, menos el mínimo personal y familiar, en la declaración del IRPF del contribuyente correspondiente al ejercicio en el que se aplica la deducción no exceda de 30.000 euros.

2. Deducción por alquiler de la vivienda habitual

Menores de 32 años, personas en desempleo o con discapacidad del 65% o más, y viudas mayores de 65 años.

En Cataluña es deducible en IRPF el 10% de las cantidades satisfechas en el período impositivo en concepto de alquiler de la vivienda habitual, cuanto el contribuyente se halle en alguna de las situaciones siguientes:

- Tener 32 o menos años de edad a la fecha de devengo del impuesto (normalmente, el 31 de diciembre).

- Haber estado en paro durante 183 días o más durante el ejercicio.

- Tener un grado de discapacidad igual o superior al 65%.

- Ser viudo o viuda y tener 65 años o más.

En el caso de matrimonios en régimen económico de gananciales, y en el supuesto de que el arrendamiento de la vivienda habitual solo esté a nombre de uno de los consortes, solo el cónyuge que figure en el contrato de arrendamiento tendría derecho a la deducción por alquiler de la vivienda habitual.

El límite máximo de la deducción será de 300 euros anuales, siempre y cuando se cumplan los requisitos.

Deducción por alquiler familias numerosas y monoparentales

También para familias numerosas y monoparentales, la deducción será de 10% de las cantidades satisfechas por alquiler de la vivienda habitual, siempre que en la fecha de devengo del impuesto (normalmente, el 31 de diciembre) el contribuyente pertenezca a una familia numerosa o monoparental. El límite máximo de la deducción será de 600 euros anuales, siempre que se cumpla los siguientes requisitos:

- Que la suma de las bases imponibles general y del ahorro del contribuyente menos el mínimo personal y familiar, es decir, suma de las casillas [0435] y [0460] menos el importe de la casilla [0520] de la declaración, no supere las siguientes cuantías:

a) 20.000 euros en tributación individual.

b) 30.000 euros en tributación conjunta.

- Que las cantidades satisfechas en concepto de alquiler excedan del 10% de los rendimientos netos del contribuyente.

Esta deducción solo puede aplicarse una vez. Una misma vivienda no puede dar lugar a la aplicación de una deducción superior a 600 euros.

3. Deducción por rehabilitación de la vivienda habitual

Será del 1,5% de las cantidades satisfechas en el período impositivo por la rehabilitación de la vivienda que constituya o vaya a constituir la vivienda habitual del contribuyente. La base máxima de esta deducción es de 9.040 euros anuales.

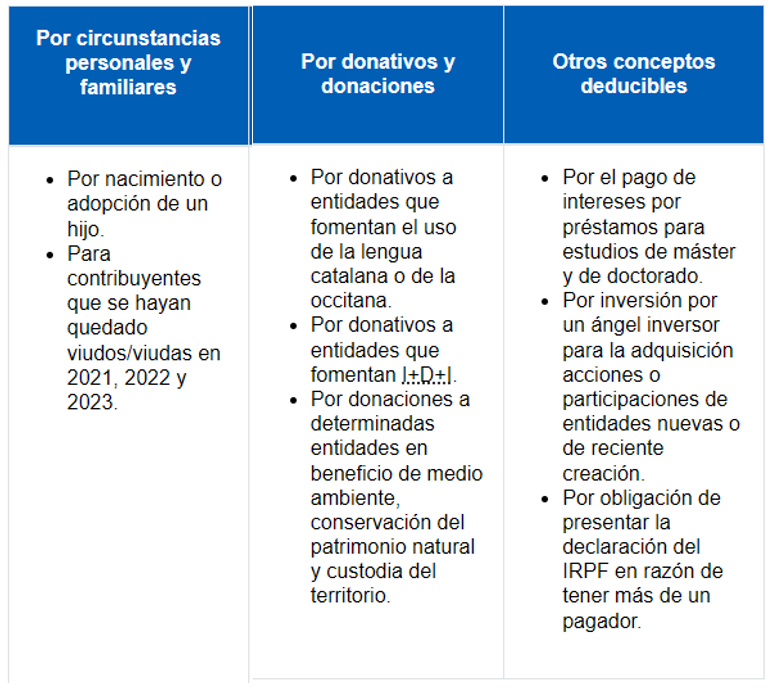

Otras deducciones autonómicas en Cataluña:

Deducciones autonómicas IRPF en Andalucía

Estas son las deducciones autonómicas aplicables en Andalucía, por adquisición o arrendamiento de vivienda habitual:

1. Deducción por las cantidades invertidas en el alquiler de la vivienda habitual

En Andalucía la deducción será del 15% de las cantidades satisfechas en el período impositivo por el alquiler de la vivienda habitual. El importe máximo de deducción será de 600 euros anuales, con carácter general. En el caso de que el contribuyente sea persona con discapacidad, la deducción será de 900 euros anuales.

2. Deducción por inversión en vivienda habitual que tenga la consideración de vivienda protegida y por las personas jóvenes

En Andalucía, es deducible el 5% de las cantidades satisfechas en el período impositivo por la adquisición o rehabilitación del inmueble que constituya o vaya a constituir la vivienda habitual. Para tener derecho a la deducción debe concurrir alguna de las siguientes condiciones en la fecha de devengo del impuesto (31 de diciembre):

- Que la vivienda tenga la calificación de protegida de acuerdo con la normativa de la CCAA de Andalucía.

- Que el adquirente sea menor de 35 años. En caso de tributación conjunta, el requisito de la edad deberá cumplirlo, al menos, uno de los cónyuges.

- Que la suma de las bases imponibles general y del ahorro, es decir, casillas [0435] y [0460] de la declaración, no supere 25.000 euros en caso de tributación individual, o 30.000 euros en caso de tributación conjunta.

La base máxima sobre la aplicar esta esta deducción será de 9.040 euros.

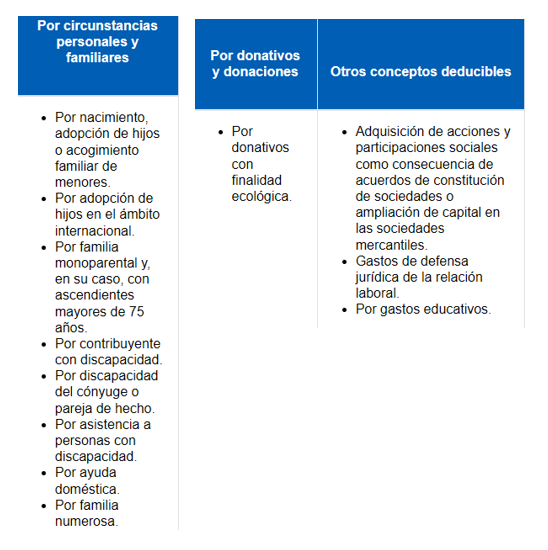

Otras deducciones autonómicas en Andalucía:

Para más Información sobre las deducciones autonómicas por adquisición o arrendamiento de vivienda habitual en otras Comunidades Autónomas, pinche aquí

Guía de todas las deducciones autonómicas del IRPF en el ejercicio 2023